În cei 17 ani de când tranzacționez pe piețele financiare, am prins perioade de creșteri fulminante, dar și de scăderi abrupte. Business as usual.

Am încercat să găsesc soluția magică printre metodele pe care le-am studiat în cele peste 4000 de pagini din formarea mea de analist tehnic astfel încât să anticipez scăderile pieței și să evit pierderile.

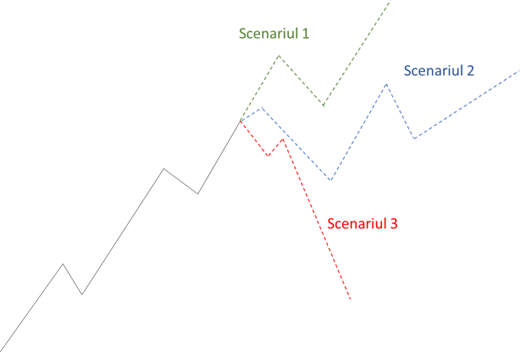

Mi-am dat seama că fiecare metodă funcționează punctual, dar nu pot anticipa în timp real care dintre ele ar fi mai potrivită. Uneori a mers, alteori nu, pentru că așa stau lucrurile în analiză tehnică. Eu merg pe 2-3 scenarii posibile, îl aleg pe cel pe care îl consider cel mai probabil, dar fiecare dintre ele are o anumită probabilitate să se întâmple.

Să nu crezi că un analist care previzionează prin metoda tehnică, oricâtă experiență ar avea, va anticipa cu precizie și va lua întotdeauna decizia corectă. Când faci previziuni, lucrezi cu probabilități, nu cu certitudini.

Eu, personal, am experimentat mai multe tipuri de decizii pentru a gestiona scăderile pieței, de-a lungul timpului. Nu întotdeauna mi-a reușit, dar de fiecare dată am învățat lecții extrem de valoroase, care să mă ajute să înțeleg ce sa fac în continuare.

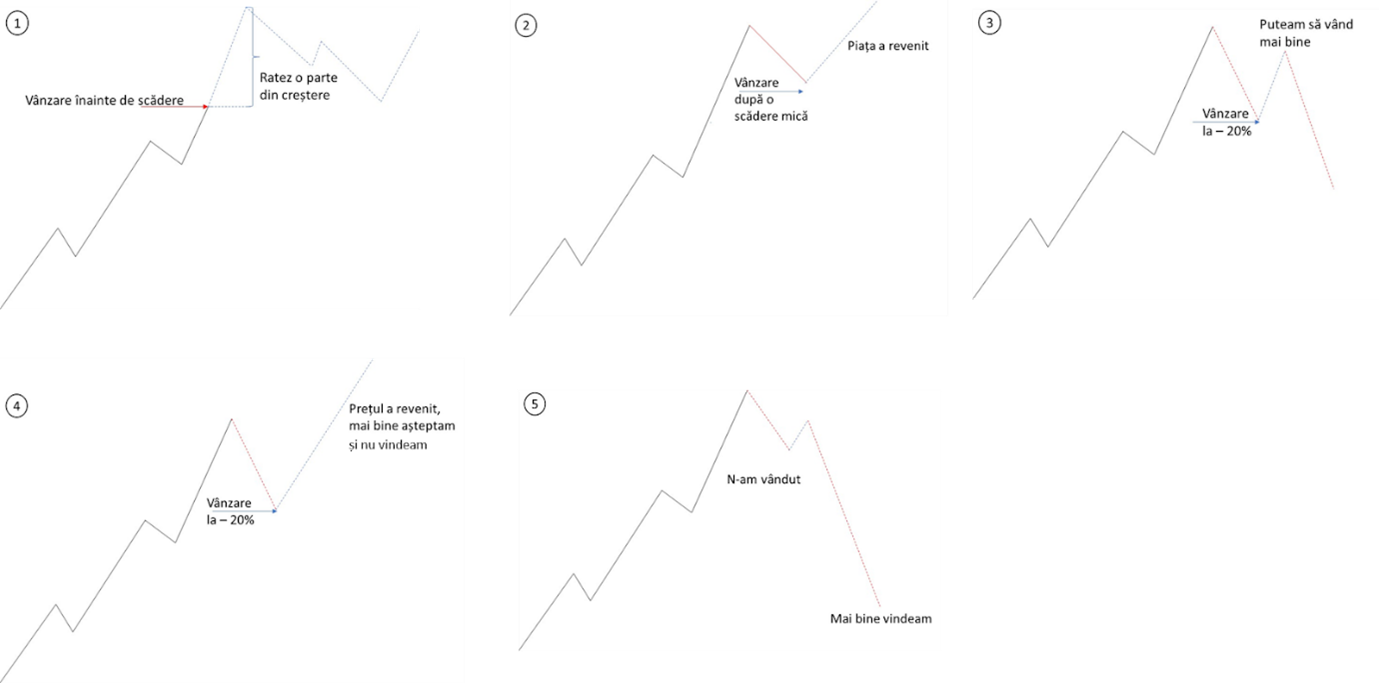

- Să vând înainte de scădere. Uneori am ieșit la momentul potrivit și am obținut profitul maxim, dar alteori am ieșit prea devreme și am ratat o parte bună din creștere

- Să vând la primele semne de scădere. Pe unele corecții am ieșit, deși nu era cazul, pentru că piața a revenit repede (scăderea s-a oprit la 10%). Pe altele a funcționat pentru că scăderea a continuat accelerat și astfel nu mi-am blocat capitalul.

- Să vând după o corecție mai amplă (20%). Chiar și la scădere de 20% a fost decizia potrivită în 2008 pentru că am evitat scăderi 50-90%. Alteori, piața a revenit temporar după ce am vândut și puteam să vând la un preț mai bun. Dacă ți s-a întâmplat și ție asta, îți înțeleg frustrarea.

- Să vând pe revenire după o corecție amplă. Uneori am vândut chiar la momentul potrivit, alteori piața a revenit pe trend pozitiv și am rămas pe dinafară.

- Nu am testat metoda de a nu vinde deloc, dar am văzut efectele devastatoare la cei care au testat-o în 2008.

Singura modalitate să evit pierderile pe o scădere era să vând. Eram bună la previziuni, dar nu-mi ieșea prea bine timing-ul. Previzionam ce avea să se întâmple, dar nu știam când anume se va întâmpla. Timing-ul era cea mai dificilă parte atunci când făceam previziuni.

Degeaba știam ce o să se întâmple, dacă nu știam când. Simțeam că lipsește ceva, dar nu-mi dădeam seama că, de fapt, nu previziunile erau importante. Îmi lipseau instrumentele potrivite pentru managementul de portofoliu. După 15 ani de analiză tehnică avansată, nu-ți recomand să pierzi prea mult timp încercând să fii bun la previziuni. Predictions are overrated!

Ce ajută cel mai bine la gestionarea emoțiilor în tranzacționare

În lucrul meu cu sute de investitori am văzut concret cum teoria din cărțile de tranzacționare se verifică în realitate și ce efect are. Într-adevăr, emoțiile sunt mai puternice decât raționalul, iar partea asta este confirmată, în ultimii 20 de ani, de aproape toate studiile din domeniu.

De exemplu, un studiu făcut recent, în noiembrie anul trecut, de către Barclays Smart Investor – arată că 50% din investitorii britanici au admis că iau impulsiv decizii de investiții, iar 67% dintre ei regretă apoi aceste decizii. Când au fost întrebați ce a influențat deciziile lor, cei mai mulți dintre ei au răspuns că au fost influențați de social media (32%). Alte motive menționate au fost influența prietenilor (31%) și frica de a pierde oportunități (FOMO – fear of missing out) (30%).

De exemplu pe șocul generat de falimentul Lehman Brothers din octombrie 2008 indicele S&P 500 a scăzut 37%. Investitorii s-au panicat și s-au grăbit să vândă. Au aruncat pur și simplu cu acțiuni în piață.

Cât a scăzut în 4 luni, a recuperat apoi în aproape 3 ani. Asta s-a întâmplat doar pe indice, deoarece componența indicelui este ajustată. Sunt companii care nu au mai revenit niciodată la prețurile de dinainte de 2008. Altele au dat faliment sau au fost delistate între timp. Pe unele poate nu ți le amintești, pentru că nu mai sunt populare acum. Dar in 2008 au fost. Și există o probabilitate mare să le fi deținut dacă aveai un portofoliu atunci.

Iată ilustrat câteva exemple de acțiuni care au scăzut abrupt în 2008 și nu au mai revenit nici până în prezent la nivelul prețului înregistrat atunci.

De la stânga la dreapta: AIG (American International Group), Citigroup, United States Steel Corporation, Nokia, Deutsche Bank, ArcelorMittal.

sursa: investing.com

Cele trei tipuri de reacții, în condiții de stres

Asta este, probabil, întrebarea pe care o primesc cel mai des, când piața este în scădere: Ce este mai bine să fac acum? Problema cu aceasta întrebare este că, prin ea, nu există asumarea propriei responsabilități. Cu alte cuvinte, când cineva mă întreabă, așteaptă niște instrucțiuni clare, care să ducă înspre rezultate garantate:

- Tu ce faci?

- Să vând?

- Să mai cumpăr?

- Cum să acționez?

- Să mai aștept și să cumpăr mai jos?

Dacă ai mai multă experiență în piață poate că ai încercat să folosești lecțiile pe care le-ai învățat din trecut. Și poate îți amintești și de momente în care nu ai reacționat cum ți-ai fi dorit.

Există trei tipuri de reacții, atunci când stresul ajunge la cote foarte ridicate:

- Fight – Nu vinzi, ții cu dinții de acțiuni, chiar dacă scad foarte mult. Ba mai mult, cumperi și mai multe acțiuni pe scădere ca să îți micșorezi prețul mediu de achiziție. Intensitatea emoțiilor pe care le trăiești când scade piața îți influențează deciziile. Riscul care apare în acest caz este sa blochezi banii în acțiuni care se adâncesc în scădere. Citește până la final articolul ca să afli soluția în cazul tău.

- Flight – Vinzi toate acțiunile și nu vrei sa mai auzi de ele până când condițiile care au declanșat scăderea nu se reglează. Vei proteja în acest caz capitalul rămas, dar vei pierde oportunitatea de a profita de prețurile scăzute ale acțiunilor.

- Freeze – Te blochezi și uiți de strategia ta de investiții. Urmărești încontinuu piața, știrile și ce spun alți investitori, dar nu iei nicio decizie de tranzacționare. E normal să apară neclaritatea atunci când intervin emoțiile, dar dacă nu iei nici o hotărâre, îți va părea rău mai târziu că nu ai acționat când ai avut ocazia.

Poți regreta oricare dintre aceste reacții, pentru că ele reprezintă un impuls, nu un răspuns rațional la contextul pieței.

Caz în care, rămâne întrebarea: bine, dar ce poți să faci totuși?

Trage aer in piept!

Ca să eviți reacțiile și deciziile impulsive, recomandarea mea este să alegi pe cineva care este obiectiv și împreună să stabiliți o strategie pentru portofoliul tău de investiții. Un consultant te ajută să te detașezi de emoțiile care nu te lasă să vezi clar cum poți gestiona clar o situație de risc.

Ca sa treci cu bine printr-o scădere abruptă a pieței ai nevoie de un portofoliu diversificat cu care să poți profita de oportunități, dar să fie rezistent și la scăderi.

Dincolo de previziuni, ceea ce am descoperit că funcționează cel mai bine, atât pe creștere, dar mai ales pe scăderi, sunt instrumentele și strategiile de management al portofoliului. Ele își fac treaba indiferent de contextul pieței și de emoțiile care intervin.

Indiferent care au fost în trecut experiențele și reacțiile tale în momentele de panică din piață, dacă ai dinainte o strategie pentru aceste șocuri ale pieței vei fi mai pregătit să iei decizii într-un mod rațional.

Instrumentele pe care le folosesc eu pentru a crea aceste strategii pentru acțiunile din portofoliu sunt opțiunile.

În fapt, asta este și motivul pentru care scriu articolul acesta – pentru a veni cu mai multă claritate, atunci când vine vorba despre opțiuni, dar și să creionez câteva strategii care să te protejeze de scăderile pieței. Strategiile astea sunt vitale, mai ales în situația actuală, când piața fluctuează foarte mult.

Ce sunt opțiunile și cum te ajută pe scăderea pieței

Opțiunile sunt contracte financiare care pot fi folosite atât pentru acoperirea riscului de scădere (sau de creștere) a prețului unui activ (acțiune, ETF, commodity etc), cât și în scop speculativ. Prin aceste contracte se tranzacționează de fapt un drept de vânzare sau cumpărare asupra unui activ.

Există două tipuri de opțiuni: CALL si PUT, dar o să-ți vorbesc mai departe despre opțiunile PUT pentru ca ele sunt relevante în crearea strategiilor de acoperire a riscului.

Opțiuni PUT (de vânzare) conferă dreptul cumpărătorului opțiunii să vândă sau nu la scadență activul suport (acțiune, ETF, commodity etc) la un preț numit preț Strike. Pentru acest drept cumpărătorul plătește o primă.

Dacă variațiile de preț sunt defavorabile, opțiunea acoperă riscul, iar dacă sunt favorabile, prima reduce câștigul suplimentar, dar cu un cuantum mic.

Cumpărătorul opțiunii PUT exercită opțiunea și câștigă atunci când prețul acțiunii este mai mic decât prețul de exercitare minus prima. Câștigul este cu atât mai mare cu cât diferența dintre prețul din piață (spot) și prețul Break Even (Strike + Prima) este mai mare.

Poți folosi opțiunile PUT ca să acoperi riscul atât la nivel individual (pentru fiecare acțiune în parte), cât și pentru întreg portofoliul dacă folosești opțiunile PUT pe un indice reprezentativ. Dar, la nivel de portofoliu, poți aplica și alte strategii pentru șocurile pieței.

Strategia de acoperire a riscului pe scăderea abruptă a pieței

Mai exact, cum să-ți acoperi riscul de scăderi extreme folosind ca instrumente de acoperire a riscului opțiunile care au ca activ suport indicele de volatilitate VIX.

Volatilitatea, adică viteza cu care prețul se modifică, măsoară de fapt „sentimentul din piață” și în special gradul de teamă al investitorilor.

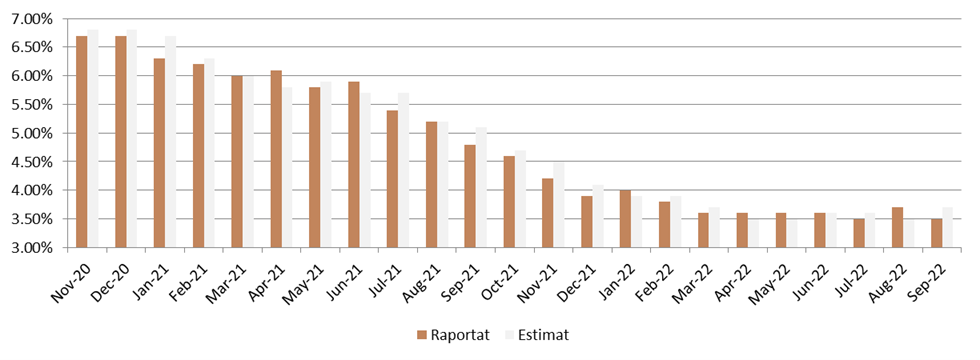

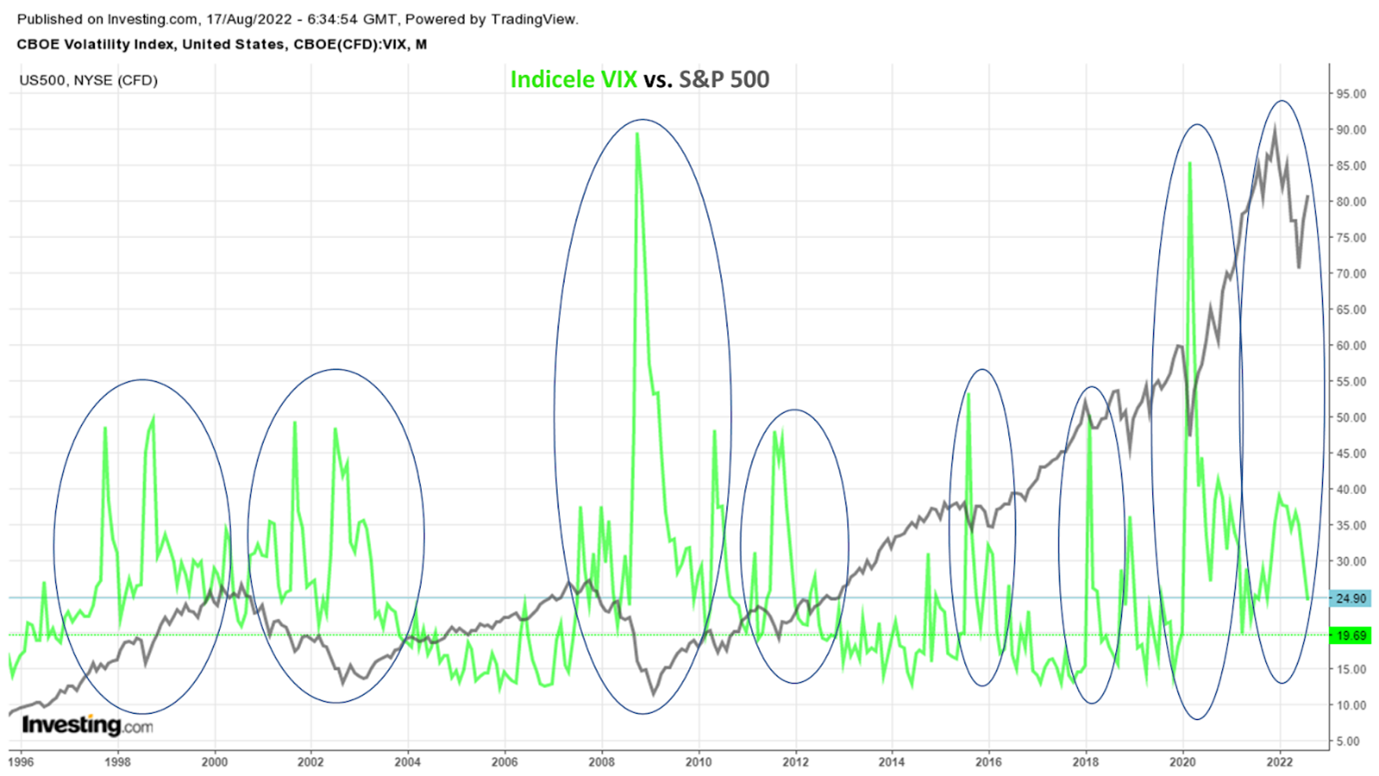

Indicele VIX măsoară volatilitatea așteptată în piața americană pentru următoarele 30 de zile, iar pentru calcularea lui se folosește prețul opțiunilor PUT și CALL pe indicele S&P 500.

Este cel mai cunoscut indicator de volatilitate, fiind urmărit constant de către investitorii a căror preocupare este în special protejarea capitalului, chiar dacă obiectivul pe termen lung este profitul.

Graficul de mai jos arată legătura dintre evoluția indicelui volatilității VIX și indicele bursier S&P500, faptul că există o corelație inversă între ele. Poți observa cum, atunci când S&P 500 scade, indicele VIX crește și invers, aproape în oglindă.

Grafic VIX, S&P500, sursa: investing.com

Opțiunile care au activ suport indicele de volatilitate VIX sunt folosite pentru a proteja capitalul de riscul de scădere neașteptată a pieței. Opțiunile pe VIX pot fi folosite pentru hedging (acoperirea riscului) în două feluri:

- Strategii pasive – strategii pe care le ai constant în portofoliu și scopul este să te protejezi doar de scăderile extreme și încerci să ai un cost cât mai mic posibil

- Strategii active – pe care le folosești strategic pentru a reduce riscul în anumite momente în care te aștepți la volatilitate ridicată.

Cum te ajută toate aceste strategii pe scăderea pieței?

Dacă vei implementa strategii de management al riscului (hedging) pentru portofoliul tău, îți va fi mai ușor să iei decizii în mod rațional în situații de criză astfel încât să:

- Profiți de scăderi ca să cumperi ieftin spre deosebire de alți investitori care rămân panicați

- Ai banii necesari să cumperi – nu aduci bani de acasă

- Beneficiezi la maxim de revenire, nu trebuie să aștepți mult timp să recuperezi pierderile

În cazul în care piața scade și volatilitatea atinge un nivel extrem, atunci vei închide strategiile de hedging și vei marca profitul pentru opțiunile pe care le ai in portofoliu.

În general, atunci când volatilitatea e foarte mare, cel mai probabil piața se afla aproape de minime, pentru ca asta înseamnă un nivel de pesimism extrem și vânzări excesive. Dacă marchezi profitul pentru pozițiile de hedging din portofoliu, vei folosi acești bani ca să cumperi acțiuni la prețul scăzut din piață.

Dacă ai avut o strategie potrivită de hedging, portofoliul tău va avea o valoare apropiată de cea de dinaintea scăderii. Iar dacă piața revine pe creștere, ești setat pentru a profita de această creștere.

Fără hedging, ar trebui să recuperezi mai întâi pierderile și, numai după ce piața depășește maximele anterioare, vei putea înregistra profit suplimentar. În concluzie, este mai bine să ai o strategie decât să nu ai o strategie. Dar și mai bine este să ai instrumente cu care să-ți faci strategia și mai eficientă.

Cum implementezi strategiile ca să te protejezi de scăderile pieței

Dacă îți dorești să gestionezi eficient portofoliul tău de acțiuni de piețele internaționale, am pregătit pentru tine un mini curs video gratuit. La finalul lui vei ști:

- Ce sunt opțiunile PUT și CALL și cum te pot ajuta

- Cum să folosești opțiunile în administrarea portofoliului

- Exemple practice de HEDGING (acoperirea riscului)

Dacă vrei și tu să-ți administrezi strategic portofoliul și să iei decizii raționale în momentele cheie, află mai multe detalii despre mini cursul gratuit și înscrie-te aici.

Olga Ursu, Consultant de investiții