Pentru părinți, educația copiilor este cu adevărat o prioritate. Este mai mult decât evident că un nivel de trai ridicat și o viață extraordinară se pot obține, în primul rând, prin abilități extraordinare, dobândite prin educație.

Atât calitatea vieții personale, cât și cea a vieții profesionale depinde de educație. Prin educație nu trebuie să înțelegem doar școala, învățământul formal. Educația înseamnă mult mai mult, atât ca forme de învățare, cât și ca abilități necesare pentru o viață frumoasă.

Dintre aceste abilități, inteligența financiară este esențială, cu toate că școala acoperă acest subiect mai puțin, deocamdată. În plus, inteligența financiară nu se învață peste noapte, ci se consolidează în timp prin consistență și consecvență, prin obiceiuri bune. Este nevoie de învățare continuă și de răbdare. De aceea, educația financiară primită de la părinți are un rol esențial.

Cum abordăm educația financiară pentru copii?

În primul rând, trebuie să conștientizăm că este esențial să îi învățăm pe copii despre bani și că trebuie să facem asta de la vârste mici. Este recomandat să se discute despre bani cu copii chiar de la vârsta de 4-5 ani. „Banii” nu trebuie tratați ca un subiect tabu, ci trebuie abordați corespunzător cu ceea ce ei reprezintă: un mijloc de a obține cele necesare unei vieți de calitate. Banii sunt în primul rând mijloc de schimb și fac parte din viața noastră.

În al doilea rând, este important să înțelegem că, pentru copii, cea mai bună metodă de învățare este experimentarea: ce fac în practică, dar și ceea ce văd la părinți. Copiii învață mai mult din ceea ce văd, decât din ce li se spune. Pentru ei, cea mai bună educație financiară provine de la discuțiile cu privire la bani, pe care le observă în casă.

În al treilea rând, având în vedere cele de mai sus, trebuie evitate greșelile pe care le facem cu privire la limbajul pe care îl folosim despre bani. Multe din expresiile nepotrivite se pot transforma în viitor în limite pentru copii: „banii sunt răi”, „banii nu contează”, „banii sunt murdari”, „e greșit să ai bani mulți”, „banii sunt sursa tuturor relelor”, „nu ne permitem să cumpărăm X”. Chiar și expresia care are un sâmbure de adevăr, „banii nu cresc în copaci”, poate avea efecte nepotrivite asupra atitudinii viitoare a copiilor în legătură cu banii.

Pe același principiu, trebuie evitate cele două extreme în abordarea banilor: fie punem banii pe primul loc (și aceștia capătă o însemnată prea mare, dincolo de scopul lor), fie spunem că banii nu contează sau nu ne interesează (și atunci ne îndepărtăm, de fapt, de scopul banilor: un mijloc de a obține tot ce avem nevoie pentru o viață plăcută).

Ce îi putem învăța pe copii despre bani?

Mai jos îți voi prezenta câteva teme esențiale pe care copiii ar trebui să le cunoască, grupate în funcție de vârstă, în varianta ideală în care începem să discutăm cu ei de la vârsta de 4-5 ani. Oricum, nu este niciodată prea târziu!

Primii pași: 4-7 ani.

- Îi învățăm ce sunt banii. Avem nevoie de bani pentru a cumpăra lucruri necesare pentru viața noastră.

- Cum se câștigă banii? Prin muncă, INVESTIȚII, afaceri. Foarte puțini copii cunosc faptul că banii se pot câștiga din investiții și nu numai prin muncă (așa cum învață de cele mai multe ori).

- Uneori trebuie să așteptăm, să avem răbdare înainte de a achiziționa ceea ce ne dorim. O astfel de abordare, denumită „recompensa întârziată” poate duce la evitarea cumpărăturilor impulsive și este în același timp un prim pas spre a înțelege importanța economisirii.

- Există o diferență între lucruri pe care ni le dorim și lucruri de care avem nevoie. NEVOI vs. DORINȚE.

Învățământ primar: 7-11 ani

- Avem nevoie să alegem cum cheltuim banii. Suma de 100 de lei are de fapt valoarea echivalentă în anumite bunuri sau servicii: cu 100 de lei poți cumpăra o jucărie, o pereche de pantofi, o zi de distracție la Parc Aventura sau un „bundle” nou pentru jocul video. Trebuie să alegem una dintre aceste opțiuni.

- Economii și modalități de păstrare a banilor pentru a-i cheltui mai târziu. Se poate discuta despre instrumente simple și sigure de economisire cum ar fi conturile/depozitele bancare. În acest caz se poate profita de vizite la bancă pentru explicații despre bani în numerar, bani în cont, bani disponibili pe cardul de debit.

- Importanța veniturilor recurente. Copiii pot înțelege cel mai bine acest aspect dacă vor obține venituri pentru diverse forme de efort (și nu doar pentru că li se cuvine).

- Operațiuni cu bani din alte țări. Nivelul de globalizare face obligatorie cunoașterea acestui aspect, iar copiii pot înțelege mai bine importanța matematicii, calculând simplu că o înghețată de 2 euro înseamnă echivalentul a 10 lei sau o jucărie de 9 euro înseamnă 45 de lei.

Gimnaziu: 11-14 ani

- „Plătește-te pe tine primul”. Ar trebui să economisim cel puțin 1 leu la fiecare 10 lei pe care îi câștigăm și să îi folosim fie pentru a-i cheltui mai târziu, fie pentru a-i înmulți prin investiții.

- Banii se pot multiplica prin investiții. Trebuie să învețe și să înțeleagă pasul de la economii la investiții. Astfel pot afla de mici ce înseamnă să își stabilească un obiectiv pe termen lung și cum pot face să îl atingă, punând banii la înmulțit. Părinții pot interveni în acest proces cu „tehnici” de multiplicare a banilor economisiți de copii.

- Atenție la divulgarea informațiilor despre cardurile bancare în mediul online. Furtul de date poate însemna pierderi importante de bani. Cardurile de debit înseamnă forme ale banilor.

- Puterea dobânzii compuse. Copiii pot afla că dobânda și timpul lucrează în favoarea lor: cu cât mai repede economisesc și investesc, cu atât mai mult vor beneficia de dobânda compusă, de venituri consistente. Și, în acest caz, este evidențiată importanța matematicii, mai ales pentru copiii care cunosc operațiunile cu puteri.

Liceu: 14-18 ani

- Cum ne pregătim pentru primele venituri oficiale? Percepția corectă a formelor de venit este esențială: nu numai salarii, ci și dividende și dobânzi din investiții sau chiar profituri obținute din activități antreprenoriale.

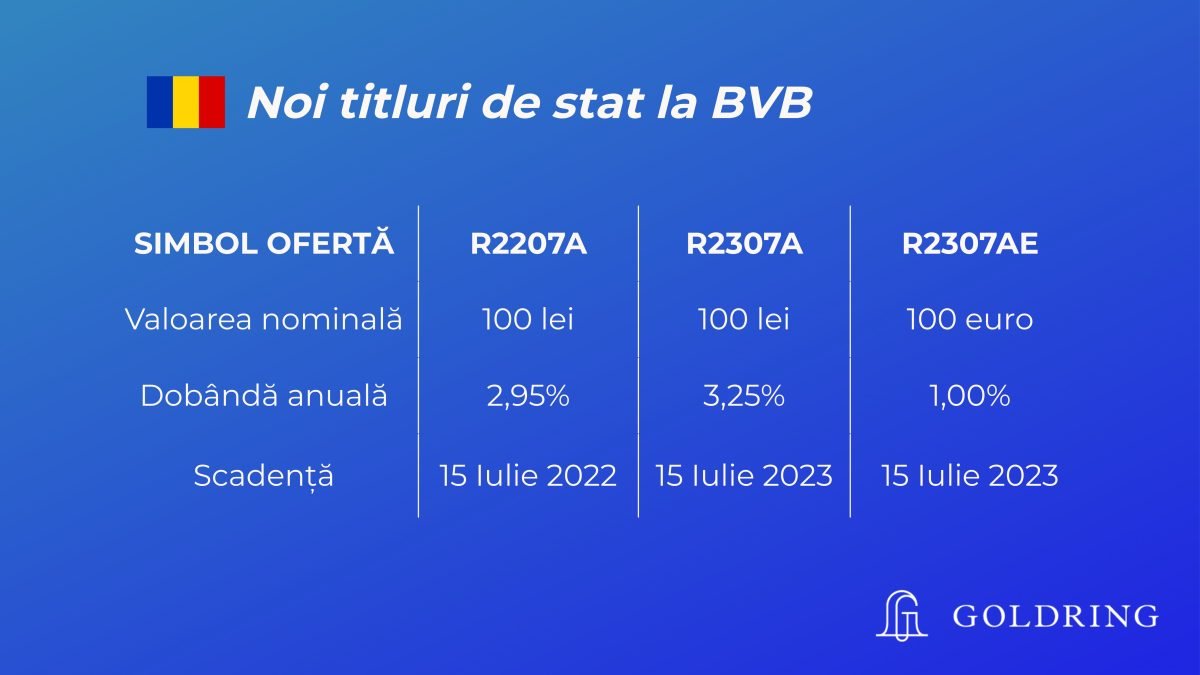

- Construirea unui plan de investiții. Plecăm de la obiectivul stabilit (o călătorie specială în străinătate, crearea capitalului pentru a porni o afacere etc.) și le arătăm cum investim periodic, în ce tipuri de instrumente și cum se modifică valoarea portofoliului de la un an la altul.

- Folosirea bugetului personal. O metodă simplă, dar rar folosită, care ajută foarte mult la evitarea risipei!

- Finanțarea studiilor universitare. E important ca acesta să fie un obiectiv stabilit din timp și finanțat prin investiții inteligente, nu acoperit numai din banii câștigați (cu greu) din salarii și cu atât mai puțin din credit de studii.

Este recomandat ca subiectele de mai sus să fie abordate flexibil, fără o încadrare strictă la categoria de vârstă: sunt multe activități care pot fi făcute la orice vârstă, nu numai la grupa menționată.

În ceea ce privește investițiile, este important ca în fiecare etapă a evoluției lor, copiii să perceapă corect seriozitatea și puterea investițiilor, care le pot aduce avantaje semnificative.

Făcând o paralelă cu o expresie anterioară, le putem arăta copiilor că dacă au răbdare și cunoștințe, pot sădi un pom roditor în care să crească bani!

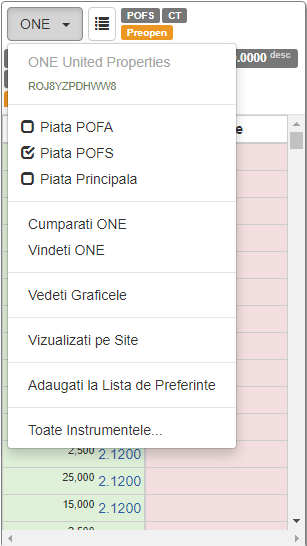

Cel mai bun mod de a-i învăța este să le demonstrăm prin operațiuni practice și palpabile, arătându-le că pot obține venituri chiar și când dorm, arătându-le cum evoluează portofoliul din contul lor sau încurajându-i să facă tranzacții bursiere prin cumpărare sau prin vânzare de acțiuni.

Pentru mine educația financiară a copiilor a reprezentat întotdeauna o prioritate, iar în ceea ce privește investițiile le-am arătat copiilor ce se întâmplă cu banii investiți pentru ei, cum se multiplică banii și cum se fac tranzacțiile cu titluri financiare.

De aceea, deschiderea unui cont de tranzacționare pe numele copilului a fost din start un deziderat pentru mine. Am făcut acest pas imediat ce a fost posibil.

Crearea unui cont de tranzacționare direct pe numele copilului poate avea un impact foarte consistent pentru dezvoltarea inteligenței financiare și astfel pentru o viață fără grija banilor. În prezent, părinții pot deschide foarte ușor conturi de tranzacționare la Bursa de Valori București, pe numele copiilor, prin GOLDRING.

Notă: structura activităților pe grupe de vârstă este adaptată după proiectul „Money as You Grow” al Guvernului SUA (prin Consumer Financial Protection Bureau)

Mihai Sebea