Atunci când dispui de o anumită sumă de bani și dorești să o investești pe piețele de capital, cel mai important este să știi cum să alegi companiile care pot oferi cele mai mari randamente în perioada următoare. Un element foarte important în consolidarea cunoștințelor investiționale îl constituie termenii specifici. În cele ce urmează îți vom prezenta principalii termeni cu care te vei întâlni.

Câștigul pe acțiune se calculează după plata tuturor taxelor, impozitelor, dividendelor deținătorilor de acțiuni preferențiale și a dobânzilor deținătorilor de obligațiuni emise de companie și aflate în circulație. Metoda de calcul presupune împărțirea profitului net obținut de către o companie într-o anumită perioadă de timp la numărul mediu al acțiunilor comune aflate în circulație în acea perioadă. Venitul per acțiune poate fi acordat sub formă de dividende acționarilor sau poate fi reinvestit.

Capitalizarea de piață reprezintă valoarea totală a unei companii. Aceasta se calculează prin înmulțirea prețului unei acțiuni cu numărul total de acțiuni al companiei respective.

Marja de profit se calculează în funcție de tipul de profit și reflectă procentajul veniturilor totale din afaceri după unele cheltuieli. Cele mai relevante tipuri de profit sunt cel net, cel brut și profitul operațional.

Marja profitului net este cea în funcție de care se calculează rentabilitatea unei companii. Profitul net este venitul total rămas după toate cheltuielile unei companii. Pentru a calcula marja profitului net, se împarte profitul net la cifra de afaceri netă și se înmulțește cu 100, iar astfel se obține procentul din venit care rămâne după ce au fost achitate toate cheltuielile. Marja brută se calculează prin împărțirea profitului brut la cifra de afaceri și înmulțirea rezultatului cu 100, iar marja operațională se calculează pe același principiu: profitul operațional împărțit la cifra de afaceri, înmulțit cu 100.

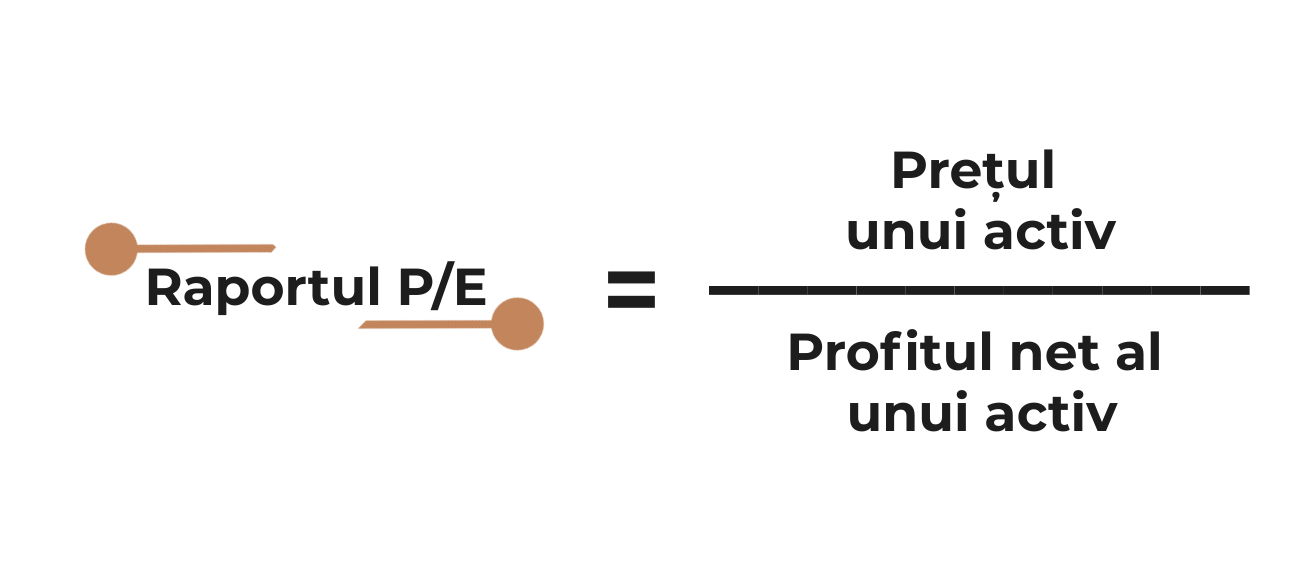

Raportul preț/profit (P/E) este unul dintre cele mai utilizate rapoarte de pe piață, deoarece este foarte relevant și foarte ușor de calculat. Se calculează prin împărțirea prețului unui activ la profitul net per activ și arată suma pe care tu, în calitate de investitor, trebuie să o plătești pentru a obține o unitate monetară din profiturile unei companii emitente de acțiuni, dar îți arată și în cât timp îți poți recupera investiția.

Raportul EV/S indică raportul dintre valoarea companiei și cifra de afaceri a companiei.

Raportul preț/cifra de afaceri (P/S) reprezintă raportul dintre prețul acțiunii unei companii și cifra de afaceri per acțiune. Acest raport arată cât plătești ca investitor pentru un leu cifră de afaceri.

Raportul preț/valoare contabilă (P/BV) este raportul dintre preț și valoarea capitalurilor proprii per acțiune. Acesta reprezintă valoarea de piață a unei unități monetare din activul net al societății și este relevant în evaluarea companiilor cu o pondere mare a activelor lichide, precum fondurile de investiții sau băncile. Este, în schimb, mai puțin relevant când vine vorba de companiile din sectorul tehnologic, având în vedere că acestea nu dețin un nivel ridicat al activelor nete.

Raportul preț/flux de numerar (P/CF) se calculează prin împărțirea prețului unei acțiuni la raportul dintre fluxul de numerar și acțiunile restante.

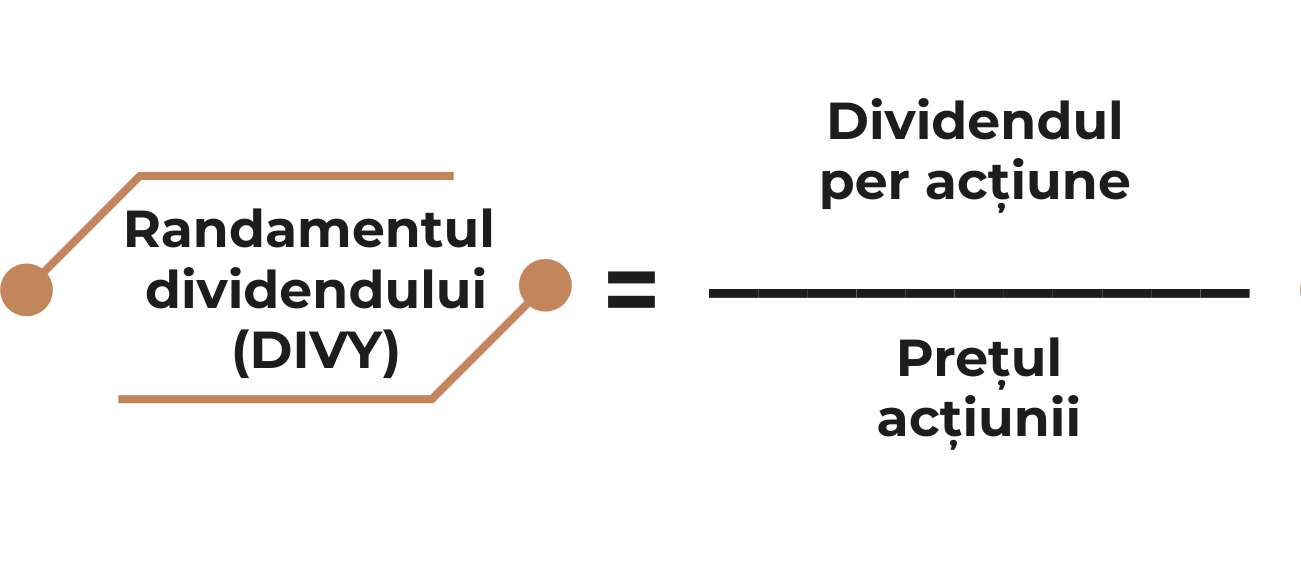

Randamentul dividendului (DIVY) reprezintă raportul dintre dividendul per acțiune și prețul acțiunii. Cu cât randamentul este mai mare, cu atât investitorii își recuperează mai repede investiția. Acest indicator este mai relevant în cazul companiilor de tip Value și mai puțin relevant în cazul celor de tip Growth, deoarece companiile de tip Growth adoptă o strategie de reinvestire a profilurilor, pentru a-și dezvolta afacerea. Companiile de tip Value sunt companii mature, care urmăresc acordarea de randamente mai ridicate ale dividendelor.

Valoarea companiei (EV) este o alternativă a capitalizării de piață, incluzând și elemente de bilanț. Valoarea companiei se calculează astfel: capitalizarea de piață + datorii purtătoare de dobânzi + interese minoritare + acțiuni preferențiale – numerar și echivalente de numerar.

Indicatorii EV/EBITDA (Valoarea companiei/profitul operațional înainte de depreciere și amortizare) și EV/EBIT (Valoarea companiei/profitul înaintea cheltuielilor financiare și cu impozitul pe profit) analizează activitatea operațională. Cu cât indicatorii sunt mai mici, cu atât compania poate fi considerată ca fiind subevaluată. Poți afla mai multe din articolul EBIT și EBITDA, unde îți spunem mai multe despre acești indicatori și cum se calculează.

Coeficientul Beta este un indicator care măsoară volatilitatea unui instrument financiar în comparație cu un indice de referință, care este reprezentativ pentru evoluția pieței din care face parte. Dacă valoarea indicelui Beta este de 1, asta înseamnă că evoluția instrumentului financiar a fost corelată perfect cu evoluția indicelui de referință. Valorile peste 1 ne indică faptul că instrumentul financiar este mai volatil decât piața, iar o valoare subunitară ne indică faptul că instrumentul financiar este mai puțin volatil decât piața. Un coeficient Beta negativ indică o corelare inversă a instrumentului financiar cu piața din care face parte.

Lichiditatea curentă este raportul dintre Activele Circulante și datoriile pe termen scurt. Acesta măsoară capacitatea unei societăți de a plăti datoriile pe termen scurt. Valoarea optimă a acestui indicator este 2, dar această cifră diferă de la un sector de activitate la altul. Cu cât valoarea este mai mare, cu atât compania are o capacitate mai mare de a-și plăti datoriile curente fără să apeleze la împrumuturi sau resurse pe termen lung.

Lichiditatea imediată se calculează ca diferența dintre activele curente și stocuri, în raport cu datoriile curente. Valoarea recomandată este de peste 1. Cu cât valoarea este mai mare, cu atât compania are o capacitate mai mare de a-și plăti datoriile curente fără să apeleze la împrumuturi sau resurse pe termen lung.

Solvabilitatea financiară reprezintă raportul dintre totalul activelor și totalul datoriilor. Acesta măsoară capacitatea unei întreprinderi de a face față tuturor scadențelor sale, atât pe termen scurt cât și pe termen mediu și lung. Cu cât valoarea este mai mare, cu atât compania are o capacitate mai mare de a-și plăti datoriile fără să apeleze la împrumuturi.

Gradul de îndatorare se calculează prin împărțirea datoriilor totale la activele totale. El arată în ce măsură afacerea societății se sprijină pe capital împrumutat. În general, se consideră că un grad de îndatorare mai mic de 80% este unul optim și reflectă un echilibru pe termen lung între sursele interne și cele externe de finanțare.

Rentabilitatea economică (ROA) este raportul dintre profitul net și activele totale și indică câți lei de profit obține compania la un leu de active. Acest indicator ne arată cât de eficient este managementul unei companii în utilizarea activelor pe care le deține. Cu cât acest procent este mai ridicat, cu atât este mai bine.

Rentabilitatea financiară (ROE) reprezintă profitul net raportat la capitalurile proprii și arată profitabilitatea obținută de acționari. Acest indicator măsoară eficiența cu care sunt utilizate capitalurile proprii. O rentabilitate mare a capitalurilor proprii înseamnă o maximizare a capitalului propriu.

Marja netă reprezintă profitul net raportat la cifra de afaceri. Este o măsura mai complexă decât marja profitului operațional, pentru că înglobează toate aspectele care influențează activitatea firmei: partea operațională, partea de finanțare, cea de fiscalitate și așa mai departe. Oricare dintre acestea poate avea un impact decisiv asupra dezvoltării companiei.

Acești indicatori trebuie analizați comparativ cu multiplii de piață ai altor companii cu un domeniu de activitate asemănător, pentru a avea rezultate optime.

Analizele unei companii pot fi tehnice sau fundamentale, iar acestea pot fi găsite atât pe site-urile companiilor, cât și pe site-ul Bursei de Valori București, în cazul companiilor listate la BVB. De asemenea, analiștii Goldring îți pun la dispoziție analize fundamentale actualizate.

Nu uita că ne preocupă documentarea atentă a investitorilor și a viitorilor investitori. Abonează-te la Newsletterul Goldring pentru a fi la curent cu articolele pe care le postăm și cu tot ce mișcă pe piața de capital atât din România, cât și în afara țării.